Med en markedsværdi på blot 8 mio. kroner, indtager DanCann Pharma placeringen som en af de billigste danske aktier målt på markedsværdien.

DanCann Pharma har tidligere været udset som en af de helt store potentielle stjerneskud i den danske investeringsverden. Selskabet var nemlig stærkt positioneret under den danske forsøgsordning med medicinsk cannabis, og havde udsigt til at kunne skalere forretningen voldsomt op i Tyskland, hvor der er kommet en langt mere løs regulering i de senere år.

DanCann Pharmas værdiansættelse toppede den 27. december 2021 i hele 175 mio. kroner – i hvert fald ud fra de data jeg har kunne finde på antal aktier krydsrefereret med aktiekursen på det pågældende tidspunkt. Faktisk så var der også blevet leveret et positivt afkast på næsten 50% til IPO-investorerne, og endnu højere til de investorer, som havde deltaget i efterfølgende finansieringsrunder.

Læs også: Mit første aktiesalg med en gevinst på over 200% [Min investering i Movinn]

Hvornår gik det galt?

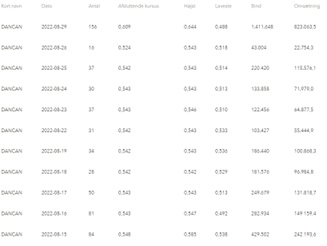

Ser vi på aktiekursen alene, var der en nedgang fra toppen ved årsskiftet mellem 2021 og 2022, der måske i første omgang mest af alt handlede om, at aktien fandt tilbage i sit naturlige kursniveau, og nok også sivede lidt hurtigere end ønsket fra ledelsens side. Det kunne det måske forklares med indtil den 22. august 2022, hvor aktien den efterfølgende handelsuge faldt fra kurs 2,15 til kurs 0,813 – i hvert fald ifølge oversigten på Nordnet. DanCann Pharma havde den 19. august 2022 udsendt en pressemeddelelse om, at kvartalsrapporten for 2. kvartal blev udskudt fra den 25. til den 31. august.

Går man ind og ser på handelsdataene fra Spotlight Stock Market, er denne nedgang i aktiekursen ikke at finde, hvilket er en smule besynderligt, hvilket kan observeres på billedet herunder.

Hvad forklaringen er herpå, skal jeg desværre være svar skyldig på, da oversigterne tidligere har været kongruente.

Hvad skete der i 2022?

Åbner man årsrapporten for 2022, ser det egentlig ganske positivt ud. DanCann Pharma formåede at omsætte for 5,71 mio. kroner svarende til en omsætningsvækst på 650% ift. 2021, mens selskabet lykkedes med at rejse 31,2 mio. kroner i markedet, og havde indgået en salgsaftale for mere end 80 mio. kroner for det tyske marked.

Egenkapitalen var steget ift. året før, og for helåret var der grundet finansieringen oplevet en positiv pengestrøm. Derudover fik selskabet en certificering, og derved godkendt deres produktionsfaciliteter til at kunne kapitalisere på det kommercielle potentiale i en ny og hastigt voksende branche. Set fra et meget overfladisk synspunkt, er der altså ikke meget at sætte en finger på, men hvis man går ind og ser på de forventninger, som DanCann Pharma havde stillet investorerne i udsigt, var resultaterne ikke så gode, som de lød på overfladen.

Selskabet skrev nemlig følgende for deres forventninger til 2022 i årsrapporten for 2021.

When fully scaled and developed, it is the management team’s best estimate (based on market conditions and indications), but conservative, that there is an annual revenue of minimum DKK 40 million based on Biotech Pharm1 based on full-scale operation solely on this part of the business (biomaterials) mainly sold and marketed to the European market, based on market prizes as of today. The company expects to close agreements during mid-2022 / H2-2022 before estimated market launch in the end-2022 / beginning-2023.

Derfor kan tilgangen nok blandt andet tilskyndes, at denne type af investeringer blev mindre attraktive, som renterne blev sat op, og investorerne søgte ly i mere sikre havne blandt profitskabende selskaber. Dette viste sig også ifm. en emission i et svært marked, hvor selskabet lykkedes med at hente 28,5 mio. kroner, svarende til 77%. Det afholdte dog ikke ledelsen fra at forblive positiv og skrive følgende i årsrapporten for 2022.

DanCann Pharma expects annual revenues of DKK 60-100 million between 2025 and 2027, supported by its two business segments: biomaterials and the import/export of medicinal cannabis products to the European market. This projection considers distribution in the company’s identified future core markets, which include Denmark, Germany, Poland, the UK, and Israel.

Årsrapporten for 2023

Mange investorer havde nok sat næsen op efter solide resultater allerede i 2023, når Biotech Pharm1 var blevet godkendt i 2022, og ifølge selskabet havde kapacitet til at skabe en omsætning på 40 mio. kroner efter at være fuldt implementeret, og der var sikret store salgsaftaler i denne forbindelse.

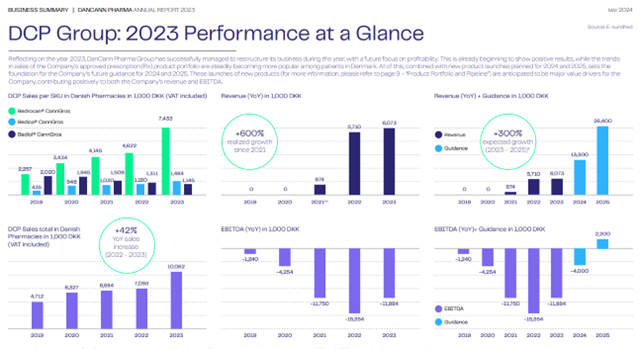

Derfor var det nok også en smule skuffende, da selskabet blot realiserede en omsætning på 6,1 mio. kroner svarende til en vækst på under 7% ift. 2022. Endnu engang forblev ledelsen dog optimistiske, og fremlagde en guidance for 2024 og 2025, hvor der allerede fra 2025 skulle leveres et positivt EBITDA-niveau for koncernen, som det fremgår af grafikken herunder.

Gemt lidt længere nede i årsrapporten er, at DanCann Pharma har valgt at nedskrive produktionsanlægget Biotech Pharm1 med 43,84 mio. kroner som følge af en revideret strategi. Denne var nødvendig, da selskabet ikke kunne få adgang til den nødvendige kapital i et svært børsmarked, og det derfor ikke var realistisk at kunne gøre Biotech Pharm1 fuld operationel, da dette krævede store investeringer.

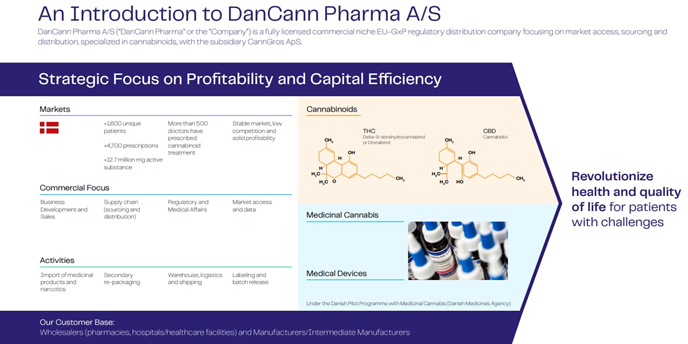

I stedet for at skulle producere råvarerne til det tyske marked, skal selskabet nu i stedet fokusere på at distribuere medicinsk cannabis, som er udviklet af andre producenter med henblik på at kunne skabe en overskudsgivende og effektiv forretning. Denne nye strategi gives der ligeledes et dybdegående indblik igennem årsrapporten for 2023.

Markant anderledes selskab end investorerne havde forventet

Den lave markedsværdi reflekterer måske ikke helt den reelle underliggende værdi af de nuværende aktiviteter i selskabet, der trods alt har haft relativ fin succes med adaption af distribution af medicinsk cannabis.

Det er et nyt marked, hvor der fortsat er rum for stor vækst, og vi ser flere aktører forsøge at agere first mover på tværs af de internationale markeder, hvorfor det kan gå hen at blive et rigtigt attraktivt forretningsområde for de selskaber, som har styr på alle regulatoriske processer, og får opbygget et stærkt distributionssystem.

Derfor afspejler værdiansættelsen på nuværende tidspunkt nok derimod en kæmpe skuffelse over, hvad DanCann Pharma ikke blev til. Denne skuffelse er ikke svær at sætte sig ind i som en investor, der har oplevet lignende retningsskift i andre virksomheder, hvor alt tiltro til de ambitiøse fremtidsplaner forsvinder. Personligt havde jeg da også håbet på, at et jysk selskab med hovedsæde i Ansager kunne skabe det næste store forretningsområde for den danske medicinindustri, som generelt er blandt verdens bedste og med adgang til nogle af de skarpeste forskere, udviklere og teknikere.

Sådan skulle det dog ikke være, hvorfor DanCann Pharma nu i stedet kan indtage positionen som en af Danmarks billigste børsnoterede selskab målt på markedsværdien, og står overfor en lang proces med at skalere forretningen med det nye strategiske fokus og genopbygge investortilliden, inden det måske en dag kan blive gå hen og blive en god historie, om en dansk succes, der skulle igennem en masse bestræbelser og udfordringer for at nå til tops.

Der kan dog nemt være nyheder og begivenheder, som jeg har overset ifm. udarbejdelsen af denne artikel, der er trods alt 5 årlige regnskaber, meddelelser herimellem og en masse webinarer, hvor der gives yderligere indsigt i regnskabet gennem tidsperioden på de 3 år, som jeg har forsøgt at afdække.

Senest har selskabet udmeldt et omvendt aktiesplit, hvor detaljerne ikke er offentliggjort på nuværende tidspunkt, men hensigten er at aktien ikke fortsat handles i kurs 0,0052, samt ændre den nominelle værdiansættelse af virksomheden.

Svært at navigere i en industri i konstant forandring

Med til historien hører det, at DanCann Pharma langt fra har været det eneste selskab, der har måtte ændre planen løbende, og de store ambitioner i første omgang ikke blev realiseret. Ser vi alene i det nordiske marked, har den største aktør, Aurora Nordic, valgt at lukke operationerne helt ned i maj 2023. Canify AG gav fortabt på udviklingen af et produktionsanlæg i Give, da der ikke kunne rejses den nødvendige kapital, og fusionerede med en tysk virksomhed for at overleve, hvorfor projekterne i Danmark blev lukket helt ned. Canna Therapeutic gik konkurs allerede tilbage i 2021 til trods for at have lavet millionstore aftaler med blandt andet Israel, men lykkedes aldrig med at blive godkendt til produktion eller hente den nødvendige kapital til udvikling.

Dette er alene danske eksempler, hvor der kan tilføjes en lang række af udenlandske selskaber, børsnoterede såvel som unoterede, hvor jeg også selv brændte fingrene på Aurora Cannabis, der har tabt mere end 98% af sin værdi siden mit oprindelige køb og frem til nu, mens jeg dog nåede at realisere et tab på ”kun” 75%.

Og den helt korte forklaring på alle disse fortællinger er, at det er enormt dyrt at være first mover og udvikle de nødvendige produktionsfaciliteter, samtidig med at det politiske miljø er i konstant forandring. Med den nuværende strategi for DanCann Pharma ser det dog ud til, at selskabet har fundet en vej, hvor omkostningerne kan holdes til et minimum, og man har taget de første skridt imod at skabe en sund forretning – om end fokusset er markant anderledes end den oprindelige forventning om selskabets aktiviteter. Et overblik over den nye strategi kan opnås gennem selskabets Q2 regnskab for 2024, hvor følgende grafik blandt andet fremgår.

No comments! Be the first commenter?