Pharma Equity Group kom i august med deres regnskab for andet kvartal 2024. Efterfølgende har Danske Bank lavet en opdatering af deres analyse af selskabet.

Rapporten blev udgivet den 16. august, men er fortsat temmelig skarp i Danske Banks forventninger til selskabet. I analysen anføres det blandt andet, at virksomheden er i en udviklingsfase og har en negativ pengestrøm på ca. 2 mio. kroner pr. måned, hvor analytikerne modellerer et kumulativt pengestrømstab på 18 mio. kroner, før virksomheden forventes at blive pengestrømspositiv i 2028.

Analytikerne forventer, at PEG vil dække dette underskud med ny egenkapital og konvertible obligationer. Det anslås, at der er behov for at udstede nye aktier for op mod 30 mio. kroner, samtidig med at nuværende konvertible lån konverteres til nye aktier for at finansiere driften, indtil et forventet partnerskab i 2025.

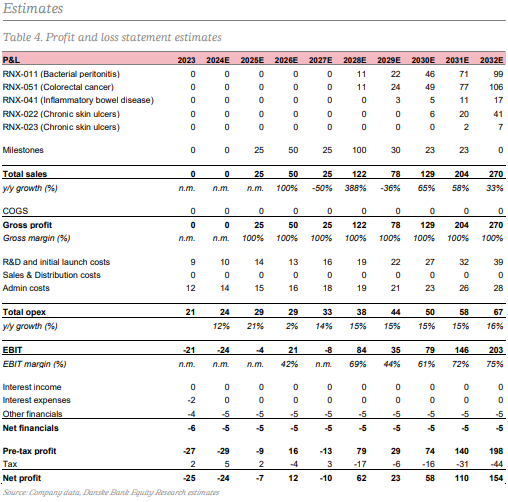

Hvad angår forventningerne til fremtiden, foretager analytikerne ingen ændringer på deres estimater efter rapporten for andet kvartal 2024, hvorfor der fortsat forudses en potentiel lancering af de vigtige pipeline-aktiver RNX-011 og RNX-051 i 2028, med de øvrige projekter forventet lanceret i 2029-31. Der estimeres sandsynlighedsjusterede maksimumomsætninger på 1,1-1,2 mia. kroner og et EBIT-resultat på op til negativ 24 mio. kroner på et år, indtil det estimerede break-even niveau i 2028, hvor der forudses et EBIT på 84 mio. kroner. Danske Bank vurderer en fair værdiansættelse til at være i niveauet 0.34-0.89 kroner per aktie med en tidshorisont på 12 måneder.

Den fulde analyse kan læses gennem dette link, hvor der gives et dybdegående indblik i, hvordan analytikerne vurderer selskabet.

No comments! Be the first commenter?