Q-Interline fik en god start på børsen, efter selskabet blev børsnoteret i november 2021, selvom det i første omgang ikke lod sig afspejle i aktiekursen.

I 2021 omsatte Q-Interline for 28,8 mio. kroner og nærmede sig break-even med et EBIT på -1,6 mio. kroner. Til sammenligning beskrev selskabet i sin virksomhedsbeskrivelse, at de ventede at nå en omsætning på 26,9 mio. kroner med et EBIT på -4,6 mio. kroner i 2021.

Alle os der følger vækstbørserne, fik dermed håb og tiltro til, at Q-Interline kunne blive et af de selskaber, der ville overgå sine egne forventninger fra IPOen, som bl.a. FOM Technologies, Shape Robotics og Scandinavian Medical Solutions har gjort. Det blev dog ikke realiteten, og i 2022 faldt omsætningen til 26,1 mio. kroner med et EBIT på -11,9 mio. kroner bl.a. som følge af krigen i Ukraine, der medførte store stigninger i energipriserne og bremsede ordreindgangen for Q-Interline. Lidt paradoksalt var det i denne periode, at aktien nåede sit højeste, hvor aktien den 1. september 2022 lukkede i kurs 16,1 som sit højeste nogensinde.

Aktien er sidenhen halveret, men aktien handles fortsat solidt over tegningskursen fra børsnoteringen i 2021. Modsat situationen i 2022 er Q-Interline nu på vej tilbage på vækstsporet med tocifret omsætningsvækst i 2023 samt forventet pæn tocifret vækst i 2024.

Læs også: Freetrailer med god start på 2024: Aktien oppe +25% i år.

Aktien halveret siden toppen

På få måneder oplevede Q-Interline i 2022 en kursstigning på over 200%, og man begyndte at tale om, hvorvidt Q-Interline kunne blive ”den nye ChemoMetec”, der har været på en imponerende børsrejse, selvom ChemoMetec-aktien også er mere end halveret siden toppen. De store stigninger var dog ikke holdbare, og aktien faldt relativt hurtigt tilbage i niveauet 8 kroner, hvor aktien fortsat befinder sig i dag.

Aktien begyndte for alvor at tage fart i starten af august 2022, hvor aktien på en uge oplevede en stigning på næsten 78%. Dette skete uden umiddelbar selskabsnyt. Q-Interline præsenterede senere på måneden den 22. august 2022 halvårsrapport, der gav yderligere efterspørgsel på aktien, der for første gang siden aktiens første handelsdage efter børsnoteringen oplevede en daglig handelsvolumen i luftlaget +1 mio. kroner.

Regnskabet var som udgangspunkt ganske pænt med en vækst på 48% i omsætningen, men en nedjustering var en indikation på de ændrede forhold, som Q-Interline oplevede i andet halvår 2022, der bød på tilbagegang. Derfor endte omsætningen for hele 2022 som nævnt på blot 26,1 mio. kroner med et EBIT på -11,9 mio. kroner, hvor virksomhedsbeskrivelsen ellers havde lagt op til en omsætning på 40,6 mio. kroner og et EBIT på -4,0 mio. kroner.

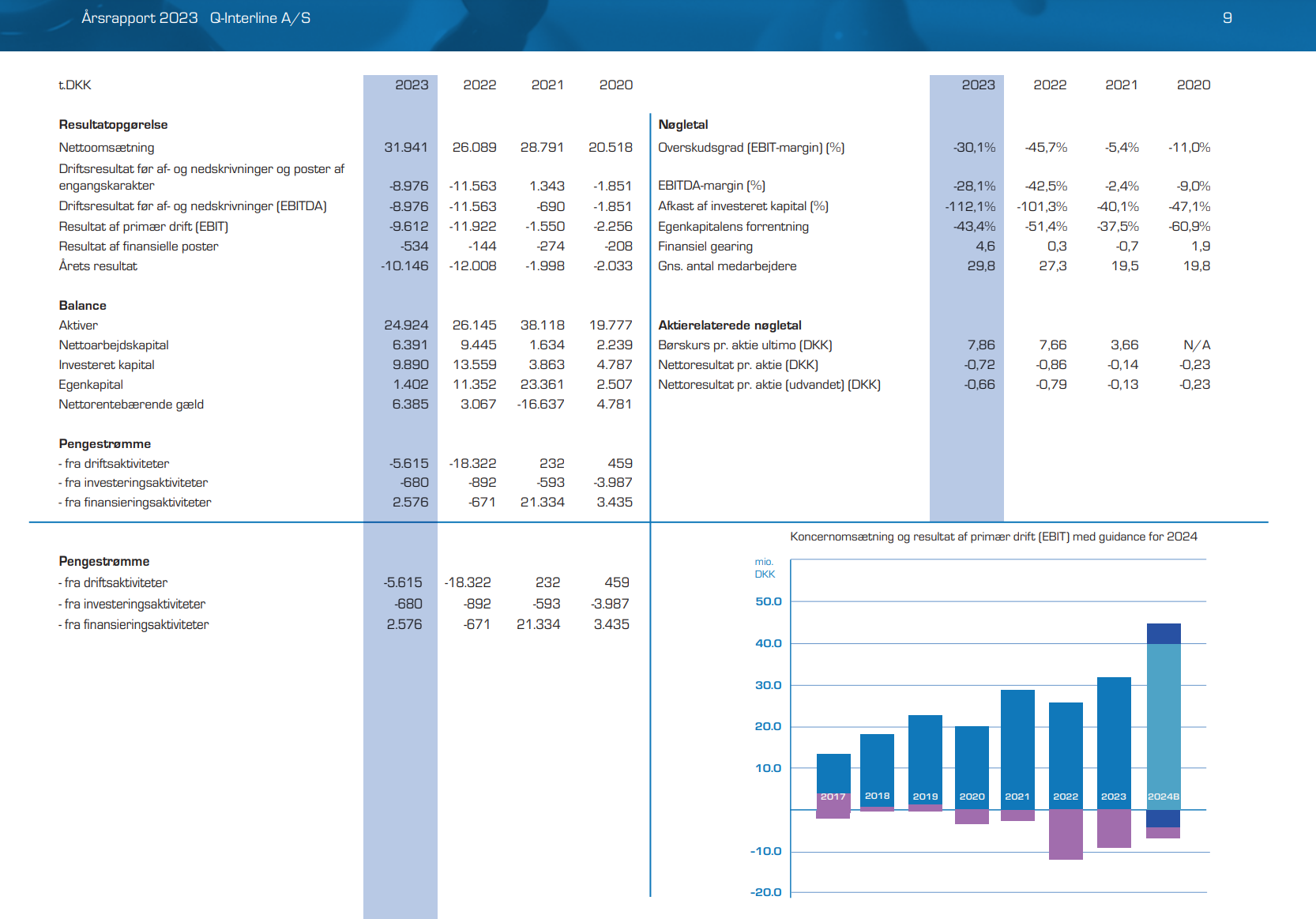

Ifølge virksomhedsbeskrivelsen skulle 2023 være året, hvor selskabet nåede break-even målt på EBIT. Vækstplanen indikerede en forventet omsætning på 57,5 mio. kroner med et EBIT på 0,1 mio. kroner. Tidligere i marts 2024 offentliggjorde Q-Interline årsrapport for 2023, hvor selskabet realiserede en omsætning på 31,2 mio. kroner med et EBIT på -9,6 mio. kroner. Personligt tillægger jeg ikke dette så meget værdi, som andre måske gør. Man kan blot konstatere, at Q-Interline ikke har fulgt den vækstplan, der først blev præsenteret, men med markant ændrede markedsforhold og en manglende evne til at forudsige fremtiden, er det måske ikke så mærkeligt, hvorfor jeg hellere vil se nærmere på, hvor Q-Interline står i dag. Resultaterne for 2023 fremgår af billedet.

Positive takter for 2024

Efter et år med tilbagegang i 2022, kunne selskabet i 2023 præsentere fremgang på både top- og bundlinjen. Denne udvikling forventes at fortsætte i 2024, hvor selskabet har kommunikeret en ventet omsætning på 40-45 mio. kroner svarende til en vækst på 28-44% med et EBIT på -8,5 mio. kroner til -5,2 mio. kroner.

Q-Interline har defineret tre fokusområder for 2024, hvoraf det ene omhandler udbygning af selskabets position i DACH-regionen, der dækker over Tyskland, Østrig og Schweiz. DACH-regionen er allerede et centralt marked for Q-Interline, hvor markedet udgjorde 60% af afsætningen i 2024. I den seneste årsrapport beskriver Q-Interline, at selskabet har opbygget en solid pipeline med talrige in-line projekter i Tyskland, og har initieret en række projekter, som enten er i gang eller skal sættes i gang i 2024. Derudover indledte selskabet i slutningen af 2023 et samarbejde med marketingbureauet River Online i Hamborg for at optimere og målrette marketingindsatsen på det tyske marked. River Online har bl.a. referencer som Sunset Boulevard og Royal Unibrew.

Selskabets hovedfokus i Tyskland ligger fortsat inden for mejerisektoren, hvor selskabet ved udgangen af 2023 havde flere igangværende demoprojekter, som er fortsat ind i 2024, hvor der er planlagt et demoprojekt yderligere. Det gælder ligeledes i Tyskland, at der er en stigende interesse for plantebaserede fødevarer, hvor Q-Interline op til udgangen af regnskabsåret havde et igangværende demoprojekt, der ikke blev afsluttet, men forventes afsluttet i første halvår 2024.

Demoprojekter er et andet fokusområde for Q-Interline. Historisk har selskabet oplevet en høj konverteringsrate, når kunderne afprøver deres analysesystemer, hvorfor det har været en klar salgstaktik at lade potentielle kunder afprøve selskabets løsninger inden køb. Investorerne skal håbe på, at selskabets fokus på demoprojekterne i løbet af 2024 vil blive omsat til ordrer. Det tredje og sidste vigtige fokusområde for Q-Interline i 2024 er opbygningen af en kompetent organisation i USA, hvor den lave arbejdsløshed kan gøre det sværere at finde de rigtige mennesker. Til den proces har selskabet bl.a. arbejdet med en rekrutteringspartner.

Fokus på kapitalsituationen

I marts 2024 har vi set den alvorlige konsekvens af at være et vækstselskab, der endnu ikke genererer overskud, og ikke kan hente kapital i nuværende marked. Odico er nemlig gået konkurs, hvilket har efterladt tusindvis af private investorer i en ærgerlig situation.

Q-Interline er på ingen måde i samme situation, og ovenstående var alene et eksempel på, hvordan det i værste tilfælde kan ende, når man ikke kan tiltrække kapital, selvom man er en børsnoteret virksomhed, og hvorfor det er vigtigt at være opmærksom på kapitalsituation hos disse mindre selskaber. Q-Interline har i starten af 2024 gennemført en rettet emission til markedskurs, hvilket er positivt sammenlignet med andre emissioner, hvor man har været nødsaget til at angive en pris væsentligt under markedskursen for at skabe et incitament til at tegne nye aktier, der har resulteret i relativt store udvandinger.

Den rettede emission gav Q-Interline et bruttoprovenu på 3,1 mio. kroner, og selskabet har samtidig modtaget lånefinansiering af storaktionæren på 5 mio. kroner. Dermed har Q-Interline styrket likviditeten i starten af det nye år, mens det forventes, at lagerbindingen og dermed arbejdskapitalen reduceres hen over året, hvorfor selskabet ifølge eget udsagn har styrket likviditeten til at eksekvere de planlagte aktiviteter i 2024.

Kigger vi frem mod 2025, skal Q-Interline dog sandsynligvis arbejde på at sikre likviditet til at gennemføre de fremtidige vækstplaner. Hvordan dette potentielle behov for likviditet sikres, er der mig bekendt endnu ikke kommunikeret, men det bliver vi sandsynligvis klogere på i løbet af det kommende år.

Et solidt nyhedsflow med flere millionordrer

Flere af de mindre selskaber på First North har valgt en proaktiv tilgang til kommunikation, og defineret en klar kommunikationspolitik for at give investorerne bedre og løbende indblik i selskabernes fremskridt. Q-Interline har ikke en kommunikationspolitik, men er alligevel et af de selskaber, der ofte orienterer markedet med nyheder.

Når jeg kigger på disse mindre aktier, er kommunikation meget vigtigt, hvis jeg skal investere. Et selskab som Relesys, der har klaret det super flot siden selskabet blev børsnoteret, og umiddelbart kunne være en interessant investeringsmulighed, har jeg valgt ikke at investere i, da jeg mangler et løbende indblik i selskabets udvikling ved siden af regnskaberne. Derudover bidrager det til en meget lav omsætning i aktien, der resulterer i en likviditetsrisiko, da mange ofte handler baseret på nyheder.

Kigger vi på Q-Interlines seneste nyhedsstrøm har selskabet i marts sikret en millionordre til verdens største kakaoproducent med hovedkontor i Schweiz og produktion i mere end 50 lande i verden. Det var selskabets første ordre til måling af kakao, og dermed bevægede Q-Interline sig ind i et nyt fødevaresegment inden for konfekture.

I forrige måned – februar 2024 – offentliggjorde Q-Interline ligeledes en millionordre. Denne gang var det et salg til en af verdens største mejerigiganter, som på blot ni måneder købte sit ottende måleinstrument fra Q-Interline. En tilbagevendende kunde er altid et positivt signal, da det vidner om tilfredse kunder og ikke mindst mulighed for yderligere salg i fremtiden.

Samtidig med at Q-Interline fokuserer på opbygningen af organisationen i USA, meddelte selskabet i slutningen af 2023, at de gennem en distributionsaftale gik ind på det portugisiske marked. Per 1. januar 2024 startede samarbejdet med den portugisiske partner, Equipamentos e Reparações Técnicas, som allerede i november 2023 præsenterede Q-Interlines analyseinstrumenter til en kongres, der ifølge selskabet vakte stor interesse blandt deltagerne, som var potentielle nye kunder.

2024 er derfor et spændende år for Q-Interline, og hvis alt går godt, kan selskabet endda overgå de vækstrater, som blev fremlagt i årsrapporten for 2021.

Disclaimer: Dette er hverken en anbefaling til at købe eller sælge aktier i Q-Interline. Jeg har ikke aktier i selskabet. Husk altid at lave din egen research inden en eventuel investering.

No comments! Be the first commenter?